Hogyan lehetsz biztosan multimilliomos?

Házi pénzfőzés - Csináld magad útmutató a személyes pénzügyekhez

Befektetés - Hagyd, hogy amíg te alszol, a pénzed dolgozzon (avagy a kamatos kamat ereje)!

A kamatos kamat varázsereje

Tény: a pénz a fákon nő. Nos, nem éppen, de a pénz pénzt fial.

Ebben a részben be fogom mutatni a kamatos kamat bámulatra méltó koncepcióját.

Mondjuk van ma egy dollárunk, és képesek vagyunk befektetni azt 10 %/év hozam mellett. Egy év után, 1,10 dollárunk lenne (+10 cent). Két év után 1,21 dollárunk lenne (+11 cent). Észreveheted, hogy a második évben már az első évi 10 centtel szemben 11 centet keresnénk. Ez a kamatos kamat miatt van így, mivel a 10 %-os hozamunkat a mindenkori év végi új végösszegre vetítjük.

Ez azt jelenti, hogy a pénzünk exponenciálisan fog növekedni. A harmadik évben 12 centet, a következőben 13-centet, és az azt követőben pedig 15 centet keresnénk.

Ha visszatekintesz az USA teljes részvénypiacára az 1872-2018 közötti időszakban, akkor azt találod, hogy a részvények átlagosan évi durván 7 % reálhozamot generáltak a teljes időszak alatt (a reálhozam azt jelenti, hogy a tényleges érték az inflációval módosítva, csökkentve lett).

Ebben az időszakban benne van a nagy gazdasági válság, a dot-com buborék, és az utána évekkel következő pénzügyi válság hatása is, a részvénypiaci trend mindezek ellenére nem csupán egyre növekvő, hanem exponenciálisan növekvő.

Az egyes évek hozama hihetetlenül ingadozó, egyik évben 40% veszteség, míg egy másikban akár 50 % nyereség. Azonban, kellően hosszú időtávon a részvények értéke mindig folyamatosan nőtt.

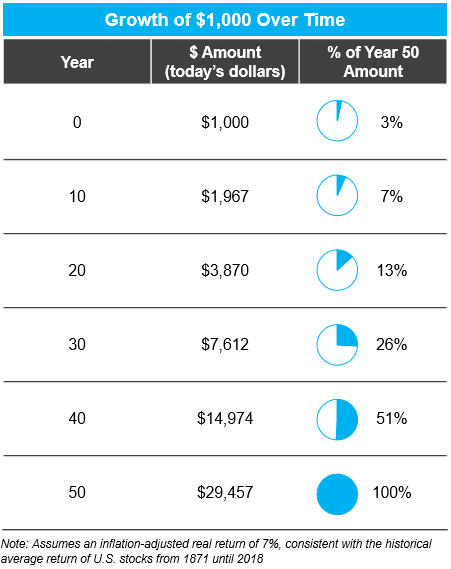

Az alábbi ábrán láthatod, hogy egy kezdeti 1 000 dolláros befektetés hogyan növekedik az idő teltével az átlagos 7 %-os hozamot alkalmazva.

50 év után a kezdeti 1 000 dollar majdnem 30 000 dollárra nőtt!

Vedd észre, hogy a pénzünk durván 10 évente megduplázódik! Ez mutatja a kamatos kamat masszív erejét.

1 000 dolláros nettó vagyonértékről eljutni 2 000 dollárosra (vagyis pénzedet megduplázni) 10 éves kamatos kamat működést feltételez.

500,000 dollárról 1 000 000 dollárra eljutni (vagyis pénzedet megduplázni) szintén 10 évig tart.

Az első esetben a 10 év alatti növekedés egy új iPhone-ra elég.A második esetben a növekedés elég lehet a teljes nyugdíjad megalapozására.

Megjegyzés: gyors fejben számolást végezhetsz a “72-es szabály” használatával: Ha a 72-őt elosztod az éves hozam %-al, akkor megkapod, hogy mennyi idő alatt fog a pénzed megduplázódni. 4%-os hozam mellett kb. 18 év, 6% mellett 12 év, míg egy 8 %-os hozam mellett 9 év szükséges a pénzed megduplázásához.

Építsd meg a saját pénznyomdádat!

Ha elkezdtél pénzt megtakarítani, akármilyen kis összeggel is, a megtakarításaid már elkezdenek új pénzt létrehozni a kamatos kamat segítségével.

Maid ezután a te új pénzed kezd el újabb pénzt fialni.

ÉS mit csinál ez az újabb pénz? Már tudod is a választ: még újabb pénzt.

Amennyiben elkezded a “játékot”, akkor már meg is építetted a saját pénznyomdádat.

És ez ez így folytatódik majd a végtelenségig.

Amíg alszol, amíg böngészel a neten, vagy amíg a koktélodat iszogatod a tengerparton - a pénzed állandóan dolgozni fog.

Vegyünk egy példát: Ahelyett, hogy azt néznénk, miként nőne egy kezdeti 1 000 dolláros befektetés az idő folyamán, tételezzük fel, hogy évente 1 000 dollárt meg tudsz takarítani.

Ha ezt fenn tudod tartani 50 évig, és évi 7%-os hozamot tudsz elérni rajta,akkor az 50. év végén összesen több, mint 400 000 dolláros végösszeged lenne.

A fenti ábrán, a lila oszlopok képviselik “befizetéseidet”- vagyis azokat az összegeket, amelyeket te magad takarítottál meg, és adtál hozzá a befektetéseidhez. Figyeld meg, hogy a lila oszlopok egyenes vonal mentén egyenletesen nőnek; minden évben 1 000 dollárt teszel hozzá a befektetett összeghez.

A kék oszlopok mutatják a “befektetési hozamokat”, vagyis az új pénzt, amelyek a befizetéseidből képződtek a kamatos kamat erejének köszönhetően. Itt egy exponenciális fejlődést mutató görbét láthatsz.

Az 50. év végére, a teljes nettó vagyonértéked túlnyomó többsége a befektetési hozamokból származik, ellentétben a befizetéseiddel.

50 év után, a teljes nettó vagyon értéked kb. 406 000 dollár lenne. Ebből a pénzból 50 000 dollár a befizetéseidből (évente ezer dollár megtakarítás 50 éven át), míg a maradék 356 000 dollár a befektetési hozamokból származna. A nettó vagyonértéked 88 %-át a befektetési hozamok generálták!

Ki korán kel, aranyat lel

Az idő mindent sebet begyógyít. Ha sikerül az időt a magad oldalára állítanod a kamatos kamat folyamat korai kezdésével, akkor játszi könnyedséggel el tudod érni pénzügyi céljaidat.

A korai kezdet erejének bemutatására vegyük egy korán kelő példáját egy későn ébredőjével szemben:

A korán kelő 22 éves korában, közvetlenül az egyetem befejezése után kezd el takarékoskodni, és évi 5 000 dollárt takarít meg.

A későn kelő csak 35 éves korában kezdi meg a takarékoskodást, de a kiesett időt pótlandó évi 12 500 dollárt takarít meg.

Mindketten 60 éves korukban szeretnének nyugdíjba vonulni. Mire odaérnek, a korán kelő 190 000 dollárt fizetett be hozzájárulásként (38 év x 5 000 dollár), míg a későn kelő 312 500 dollárt ( 25 év x 12 500 dollár).

Annak ellenére, hogy a későn kelő jelentősen magasabb hozzájárulást fizetett (122 500 dollárral), mindketten ugyanolyan összegű nettó vagyonértékkel rendelkeznek, mint a korán kelő (kb. 680 000 dollár), inflációval kiigazított 6 %-os hozamot élvezve.

A korán kelőnek sikerült a kamatos kamat folyamatot korán beindítani saját életében, amely következtében - annak ellenére, hogy sokkal kisebb összeggel járult hozzá a vagyon építéshez életpályája folyamán, mint a későn kelő-, a célban mindketten azonos pénzösszeggel rendelkeztek.

Kattins ide visualize the Early Bird vs Late Starter example és próbáld meg ezt az interaktív eszközt felhasználni saját nettó vagyonértéked jövőbeni várható alakulásának felvázolására.

A korábbi kezdés azt jelenti, hogy a pénzed keményebben fog dolgozni neked és ellensúlyozza az alacsonyabb fizetés vagy alacsonyabb éves megtakarított összeg miatti hátrányt.

Mire vársz?

Mi jön még?

A következő két részben elmerülünk az apró részletekben. Bemutatjuk, pontosan hogyan tudod elkezdeni a pénzed befektetését, azért, hogy álmodban is neked dolgozzon.