Egy évszázad hozamai

Albert Einstein szerint “A kamatos kamat a világ nyolcadik csodája: Aki érti, az kapja, aki nem, az fizeti.”

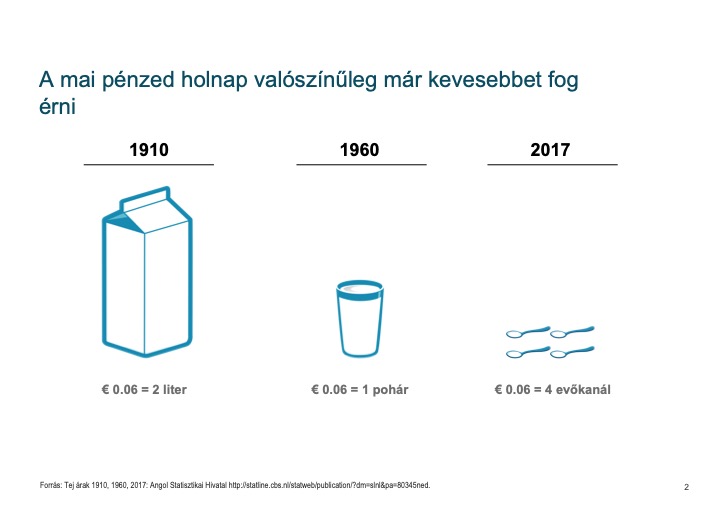

Az alábbiak kitűnően szemléltetik, hogy miről van szó, az emberek miért fektetnek be.

Egyrészről: Akaratodon és tudtodon kívül is viselsz kockázatot (pl. infláció)

Van egy nagyon egyszerű módja az infláció hatásának ill. a vagyonnövekedés mértékének a bemutatására: A 72 törvénye.

Nem kell mást csinálnod mint 72-t el kell osztanod a mindenkori infláció mértékével. Ha feltételezzük , hogy ez utóbbi évi 3 % átlagban, akkor a két érték hányadosa 24 lesz, ennyi év alatt veszti el értékének felét a készpénzed.

Fordítva is igaz, ha azt akarjuk megtudni, hogy mondjuk évi 8 százalékos befektetés hozam mennyi idő alatt duplázza meg a vagyonunkat, akkor 72 osztva 8-al egyenlő 9, vagyis kilenc év alatt duplázódik meg a befektetett vagyonod.

Másrészről: A hosszútávú befektetés alkalmas vagyonépítésre.

Az 5. ábra Elroy Dimpson, Paul Marsh és Mike Staunton,” Az optimisták gyözelme” című kiadványából származik a Princeton University Press 2002. évi kiadásában, amelyet a szerzők többször aktualizáltak azóta.Ezt az ábrát a szerzők a Credit Swiss Global Investment Returns Yearbook 2018 Summary Edition munkájukhoz is felhasználták, én is onnan emeltem ki, engedélyükkel.

“Az 5. ábra évesített alapon mutatja be az évkönyben szereplő,az elmúlt 118 évben folyamatos befektetési adatokkal rendelkező 21 ország részvény, kötvény és kincstárjegy reálhozamait, külön kiemelve a világ, az USA nélküli világ, és Európa indexeit, a részvénypiaci teljesítmények növekvő sorrendje szerint.A reál részvényhozam minden országban pozitív volt, jellemzően 3%-6 % közötti teljesítménnyel.Mindenhol a részvények voltak a legjobban teljesítő eszközosztály.Továbbá, a kötvények minden országban megverték a kincstárjegyeket, kivéve Portugáliát.Ez pontosan az az általános gyakorlat, miszerint a részvények jobban teljesítenek, mint a kötvények, és a kötvények megverik a kincstárjegyeket, amelyet hosszú távon várnánk, mivel a részvények kockázatosabbak, mint a kötvények, míg a kötvények kockázatosabbak, mint a készpénz.”

Látható, hogy az Európai index az USA nélküli világ indexhez nagyon hasonló értéket mutat, kevéssel 4 % felett. A világátlag 5,2 %, az USA 6,5 %-a pedig csak a harmadik helyre volt elegendő. Két ország, Ausztrália és Dél-Afrikai Köztársaság van az élen, ez utóbbi az egyértelmű gyöztes.

Reálhozamokról lévén szó, kitűnöen látszik, hogy a vagyonképzés hosszú távon leghatékonyabb eszköze a részvényekbe történő befektetés.

Javaslom, hogy akit érdekel a kiadvány többi megállapítása is, töltse le magának az internetről, szabadon elérhető angol nyelven itt.

Szóval, annyit érdemes megjegyezni, hogy vagyonképzéshez befektetni muszáj, de nagyon nem mindegy, hogy mibe és hogyan.

Mint azt az alábbi ábra is szemlélteti, nem kell száz+ év ahhoz, hogy drámaian eltérő befektetési eredményekre jussunk. Az alábbi példánkban egy 25 éves időszak alatti elméleti vagyonnövekedést mutatunk be.

És meg egy érv:

Javaslom, hogy ezért mélyedjünk el a kockázat és hozam összefüggéseiben itt. Érdemes lesz.